又到了一年一度写半年总结的日子,2016年上半年化肥各主要产品市场行情如何,且看本文为你道来。

合成氨市场总结

回顾合成氨这半年是如何度过的,不禁想起了前几日看到朋友圈的一条消息,如果上半年没达到预期目标,请不要失望,不要灰心,因为七一建党,八一建军,十一建国,伟大的事业都是在下半年完成的!这诙谐幽默的语句恐怕也道出了不少化肥人士的心语吧!

若非要用一个词来总结合成氨的上半年,那就是“一波三折”。虽然波折不小,终未能阻挡整体下滑走势。

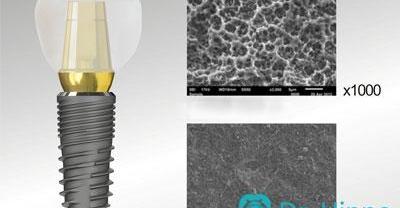

2015年至今合成氨地区价格走势图

从图1中可以清晰的看出2015年与2016年合成氨价差较大,高端与低端价差达到1030元/吨,整体呈“3落2起”的走势运行。两次低端价格均在2月份左右,同比2年间的价差来说,2016年2月均价较去年减少336元/吨,同比下滑16.22%。2年间的高端价格分别出现在6月以及4月,去年高端月均价比今年高410元/吨,同比减少14.8%。

然而今年上半年合成氨价格仅有一个突出的“小山头”,2月开始,经过2个月的上涨后,4月至今价格急剧下滑。从去年整体走势来看,并不能对今年合成氨价格有所支撑,从图中可以看出2015年6月至2016年2月份,合成氨价格一路走低,没有抬头意向。照此种走势来看,今年的高端价格可能就维持在4月份,据隆众数据显示,2014年至今河北液氨已成为近3年价格最低点,直至7月市场仍没有向好趋势,合成氨下半年走势不容乐观。

1厂家检修但供应不减

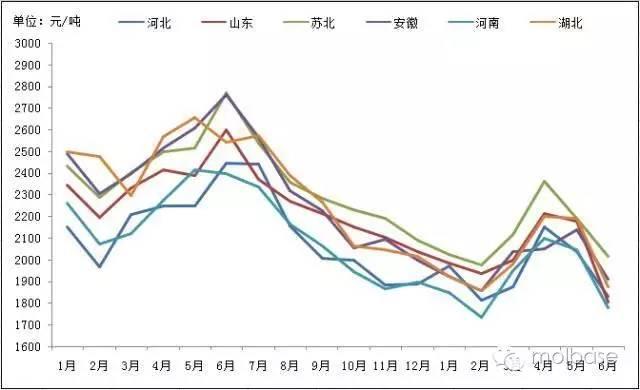

2014-2016年1-5月国内合成氨供应量统计图

图2的供应量是月产量与月进口量的总和,从走势图中可以感受到,一般来说年初月份供应量变化较大,自3月份开始供应逐步走稳。虽然6月份的数据尚未露面,但我们也能从历年走势中预测在485万吨左右,较15年同期493万吨下滑1.6%左右。

在整个上半年的运行过程中,虽有不少厂家进行了长期或者短期的检修,貌似市场的整体供应量应该有所下滑,但除了部分联产企业也在不定时的放氨外,在进口方面,2016年合成氨的进口量也成为近3年来上半年进口最多的年份。今年1-5月份,合成氨进口17.34万吨,较去年15.65万吨同期增长10.8%,较14年8.1万吨大幅增长114%。在多重因素的影响下,合成氨市场的整体供应量也就与往年相差无几。

2下游开工低位需求不增,表观消费隔年再次下滑

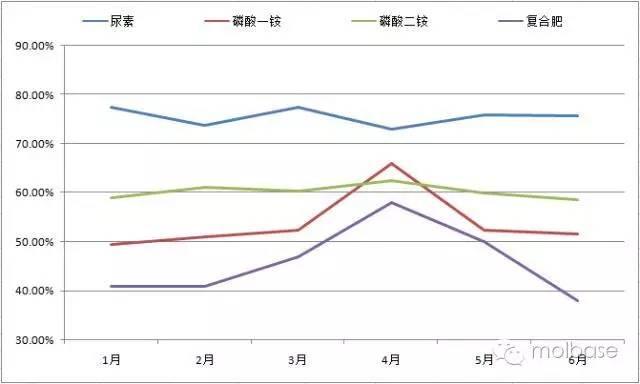

2016年1-6月合成氨下游产品开工走势图

要想知道上半年化肥市场整体运行如何,看看图3大概就能明了,尿素、磷铵以及复合肥均是合成氨下游产业,同时也是传统化肥大宗产品。在2016年前6个月中,没有满负荷开工的产品,其中开工最高的当属尿素,基本维持在75%上下浮动;其次是磷酸二铵稳定在60%左右;接下来磷酸一铵以及复合肥的开工走势较为相像,波动频率基本一致,均在4月开工呈现高峰,分别达到65%和58%。但就低位开工率来讲,磷酸一铵1月开工最低为50%。拿复合肥来说,上半年开工大部分时间都不足一半,其中6月开工最低为38%左右。如此低的开工率如何支撑原料市场正常运行,降价销售好像也就成了解决办法之一。

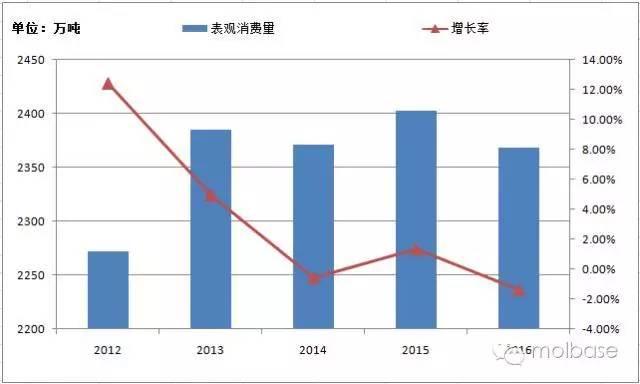

从另一方面来看,2016年上半年的表观消费量较去年有所下滑。从图4中不难看出,合成氨表观消量的增长率并不可观,2012-2014年增长幅度一路下行,15年稍有增长,却在2016年再次下调。这种表现也正在说明下游需求减弱,合成氨消费也逐步萎靡。

2012-2016年1-5月国内合成氨表观消费量统计图

3下半年市场如何走,合成氨小情绪恐难收

总结上半年合成氨市场,经历过寻底,触底后反弹,平稳时期过渡之后也迎来了“清凉”的夏天。这个秋冬怎么过?合成氨恐怕还要继续闹闹“小情绪”。一路飙涨之势基本是没有可能存在的,不大幅下滑也许就是各厂商期盼的最好结果了。受秋季备肥影响,小幅回暖是有这个可能性的,但受到南方暴雨洪灾等恶劣自然天气的影响,企业生产以及终端备肥时间推迟是必然的。所以在短期合成氨的业界人士恐怕还要以宽容之心接纳弱行的结果,同时仍要抱有一线希望,毕竟“合成氨下半年的伟大事业”还需大家的共同努力。

磷铵产品市场总结

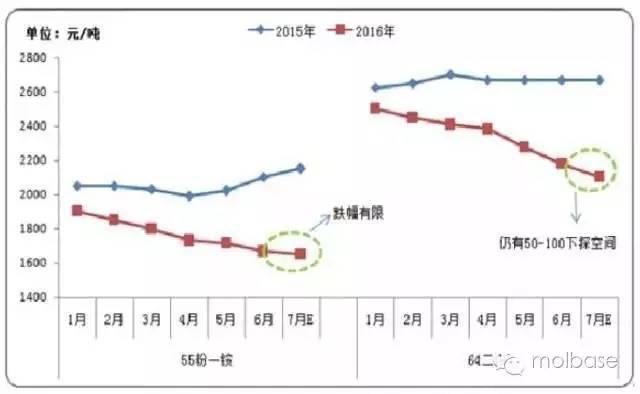

2016年已经过半,上半年磷酸一、二铵市场并没有像去年那样风生水起,而是在跌跌撞撞中持续下探之路。受经济大环境不景气、出口量大减、粮食价低种植积极不高以及买方心态谨慎等原因,磷铵市场交投气氛持续转淡,成交重心不断降低。截止目前,55粉一铵主流出厂报价1600-1700元/吨,实际成交1600元/吨左右,一单一议为主;64二铵主流出厂价2150-2200元/吨,实际成交价或再低100元/吨,且多待结算,此价位较年初相比跌幅在320-350元/吨。

2015-2016年磷酸一铵、二铵国内出厂月均价走势对比图

目前来看,国内磷铵市场整体处销售淡季中,下游复合肥开工率低(4-5成),加之秋季备肥尚有时日,对原料一铵采购积极性不高;农资商采购心态谨慎,后市行情不明朗,且担心资金占用量大,不敢贸然储备大量库存。市场成交量微,一铵粉价格基本触底,二铵受低价打压,后期或仍有下探空间。

2016年上半年磷铵国际价格走势图

上半年,磷铵国际市场价格同样在持续下行,主要在于去年磷铵进口量太大,库存较多,加之中东国家如沙特、阿曼,新工艺装置成本低,价格优势下打压我国出口价格。截止6月底,波罗的海一铵FOB335-340美元/吨,较年初高点FOB375-380美元/吨的价格下跌40美元/吨;二铵FOB中国330-333美元/吨,较年初390-400美元/吨的价格下跌60-67美元/吨;印度二铵CFR340-345美元/吨,同样持续下行走势,较年初408-410美元/吨的价格跌65-68美元/吨。

那么,在国内外需求锐减,以及价格持续低位震荡利空消息面影响下,后期磷酸二铵走势将会如何?下半年二铵市场能否重整旗鼓?笔者通过以下几方面进行简单分析。

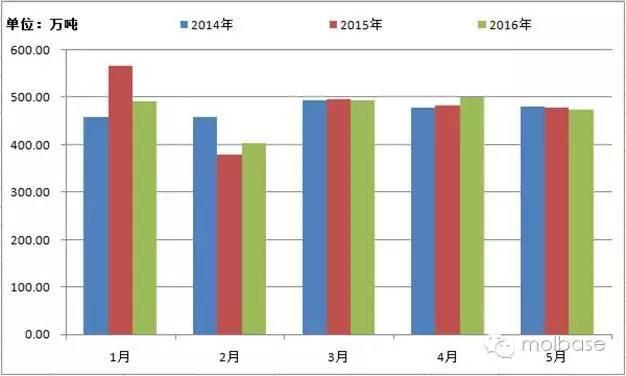

1上半年磷铵产量稳中有增减

2015-2016年1-5月磷酸一铵、二铵产量对比图

通过上图清晰可见,2015-2016年5月份磷铵产量无明显大幅波动,磷铵一铵产量出现上升,磷酸二铵产量基本一致。1-5月份磷酸一铵总产量约923.6万吨,较去年同期增加约40万吨;磷酸二铵总产量约778.8万吨,较去年同期785.03万吨,小幅缩减约6.23万吨。6月份传统销售淡季,加上出口订单不佳,企业装置停产、减量较多,预估磷酸一铵、二铵产量将各有10-20万吨的减量。

2上半年磷铵出口量降幅明显

2015-2016年1-5月份磷酸一铵、二铵出口量对比图

2016年1-5月份一铵出口总量约62.18万吨,比去年同期117.44万吨的量大幅缩减55.26万吨,降幅约47.05%,其中2月份一铵出口数量仅3.33万吨,预估6月份出口量也就在3万吨附近;2016年1-5月份二铵出口总量约137.41万吨,比去年同期212.28万吨的量减少约74.87万吨,降幅35.27%。摩洛哥、巴基斯坦、印度当地磷铵产量增大,且库存量大,进口数量缩减,加之中东部分新增装置工艺先进,成本低,中国货源量价受压,导致出口量减。

2015-2016年磷酸一铵、二铵最大出口国数量明细表

巴西、印度是我国磷酸一铵、二铵最大出口国,其中一铵年出口至巴西的数量约占总出口量的58%;二铵年出口至印度的数量约占总出口量的54%。2016年各月出口至巴西、印度的磷酸一铵、二铵数量在大幅缩减。截止5月份,磷酸一铵、二铵出口至巴西、印度的数量减少约40-44万吨。

3磷铵工厂利润空间大幅降低

2016年上半年湖北主流工厂55粉一铵利润成本走势图

以湖北地区为例,通过理论计算公式计算对比报价和成本可看出,上半年湖北一铵工厂铵利润空间早已跌破成本线,处于亏损状态中,最高亏损接近70元/吨。截止6月底,上游硫磺长江港价格跌至半年内最低670元/吨,液氨湖北地区价格1850元/吨附近,磷矿石价格稳定在400元/吨左右,成本虽降,但一铵成交价格偏低,仍处倒挂过程中。

2016年上半年湖北主流工厂64二铵利润成本走势图

以湖北地区为例,通过理论计算公式计算对比报价和成本可看出,上半年湖北二铵工厂利润要好于磷酸一铵,从主流价位来看未跌破成本线,然市场价位受需求低迷影响,较为混乱,部分高库存或资金困难工厂,为尽快回笼资金,不乏有低于市场价格成交现象存在,但比起出口1998元/吨左右的到港价来说,国内二铵价格尚存些许利润。

通过以上几点分析,笔者对磷铵市场后市不乐观。首先,往年来看5月份过后应是国际需求旺季,出口量也将不断增加,而目前中国港口库存量却仍在增加,出口新单少有听闻,据悉印度港口库存量在200万吨附近,其采购积极性依旧不高。其次,秋季高磷肥用量虽能比夏季肥用量高出至少两倍,但整体产能过剩下,仍占少数,而且现在社会库存量依旧不是个小数,贵州瓮福仅山东市场库存量约9万吨附近。最后,所有人期待的冬储市场近年来数量也在逐渐缩减,或许那时会对低迷的行情带来些许提振,然就去年来看,难以达到人们所预计的数量。

综上所述,在出口数量大减、且低价压制下,即便秋季用肥、冬储二铵市场走货能有好转,市场或将带来转机,但也难有较大幅度的提升,磷酸一铵、二铵或仅有50-100元/吨附近的涨幅。

钾肥市场总结

导语:时光匆匆如流水,半年的时间转瞬即逝。在2016年上半年,钾肥行情所谓涨跌互现,市场供大于求的局面依旧没有得到缓解。在1-2月份整体处于弱势需求,市场交易甚少,呈下行走势,场内一片平静。3-5月份下游工厂用肥需求出现小高峰,但需求过后市场迅速进入平淡期。

1行情回顾

国内氯化钾半年价格走势

氯化钾方面,上半年港口货源已消耗到目前的160万吨左右,整体价格虽有下滑,但经销商挺价意识仍较强;边贸总体过货量相对偏少,除了正常满足东北市场的需求外,少量外发,多以山东、华北市场为主,价格维持低位,走货相对顺畅。我国氯化钾自给能力稍有增加,同比去年上半年产量增加12%左右,加之港口库存一直处于高位,故而我国氯化钾一直处于供大于求的局面。尤其业内较为关注的一年一度的大合同始终未有定论,传言或将在CFR200美元/吨,预计在本月底或下月初进行签订。业内观望气氛较为浓郁。

国内硫酸钾半年走势

硫酸钾方面,年后国投新疆罗钾51%粉上调50元,意图带动硫酸钾的整体低迷局面,但实际情况表明,出货平平,交投不温不火,不过各地曼海姆工厂却有着心理上的支撑作用。受春耕的影响,市场交投情况逐步好转,厂家走货相对顺畅,尤其颗粒销售情况良好,但随着春耕用肥的结束,市场进入淡季,需求缩水,厂家库存开始增多,销售压力逐渐增加,硫酸钾价格持续走低成为业内共识,截止6月底曼海姆工艺50%粉价格已跌至2250元/吨,基本在成本线附近。

2下半年预测

氯化钾

7月初氯化钾行情基本处于停滞状态,国产钾大型工厂装置开工相对稳定,小型工厂一直处于检修阶段,未有恢复生产的计划。盐湖集团官方维持前期较高报价,各地区实际成交多在1900-1950元/吨,成交量不大。港口方面,大型经销商对货源限制销售,价格相对稳定,62%俄白粉价格在2070-2100元/吨,白晶价格在1950-1980元/吨,60%俄红价格在1800元/吨。据悉,保税区货源已在百万吨以上,大合同的不明朗,导致货源暂不可过岸销售。边贸地区,7月份货源将在月底左右到岸,据悉已经开始预售,62%俄白晶报价在1720-1750元/吨。就目前行情预测下半年氯化钾走势。

1.供应方面据悉,2016年第一季度,乌拉尔钾肥公司氯化钾总产量为260万吨,同比下降10万吨,这主要是受到市场大环境不佳的影响。尽管已经采取了限产措施,3月底该公司钾肥库存量依然比2015年同期增加了35万吨。我国1-5月钾肥累计产量241.2万吨,较去年同期的215.9万吨,增加了11.7%。加之港口保税区货源已在百万吨以上,大合同一旦签订,港口库存仍处高峰。总体来看,氯化钾国际市场虽有小幅下滑,但整体库存量依旧较大,国内市场产量一直持续增加。

2.需求方面在7、8月秋季肥市场的启动将会带动原料的需求,由淡转旺。但因小麦价格下滑,基层用肥量将受一定影响,故而经销商多持币观望,且秋季肥原料多以磷铵为主,导致复合肥厂家对于钾肥的备货并不积极。由于今年粮价低位、种植结构调整等势必影响农民的积极性,所以预计今年下半年氯化钾市场的需求并不会高于去年同期。

硫酸钾

7月初国内硫酸钾市场始终维持稳定,并无较大变动。曼海姆工厂开工率始终维持在5-6成左右,虽有少数企业有恢复生产计划,但幅度有限,对市场无较大支撑作用。厂家报价依旧坚挺,但实际成交较低,现50%粉主流厂价格在2250-2300元/吨。青海水盐体系粉状价格约在2100元/吨左右,优惠幅度约在50-80元/吨左右,据量商谈为主。资源税在7月开始实施从价计征,使资源型企业成本明显下降,但国投罗钾表示装置尚未恢复生产前,暂时不会出现价格调整计划,依旧保持到站报价2350元/吨。就目前行情预测下半年硫酸钾走势。

1.供应方面上半年曼海姆工艺装置整体运行维持在5-6成,产能相对充足,部分企业仍有库存量。国投罗钾产量稳定,计划今年生产量在160万吨左右。青海资源型厂家装置运行正常,但受困于行情不好,导致产能释放较为缓慢。

2.需求方面七月中旬后秋季肥逐步进入生产,对硫酸钾的需求将缓慢回暖,但经济作物价格偏低,农民用肥并不积极,且国家对烟草的种植面积进行缩减。综合来看,硫酸钾下半年的需求大幅度增长的可能性不大。

综上所述,下半年钾肥市场价格走势仍要看供需的变化情况,是否会出现转折,仍要看下游需求是否会有所提升。预计下半年钾肥市场走势趋稳,一旦大合同签订,钾肥增量将逐渐放大,即便需求支撑尚在,价格下滑态势难改。

(来源:阡陌爱农)

亲爱的化工行业爱好者,关注我(微信号:MOLBASE),全球化工行业精彩信息持续为您放送!